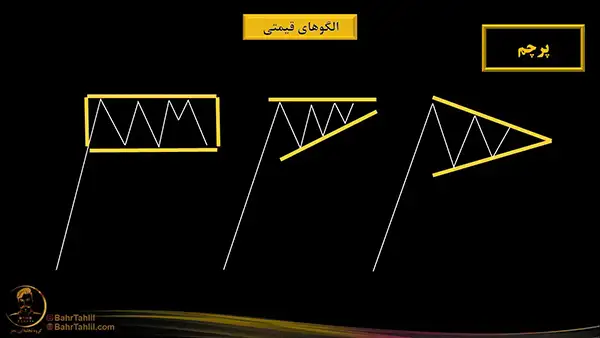

در این مقاله به بررسی کامل الگوی پرچم، یکی از الگوهای کلاسیک (الگوهای قیمتی) در تحلیل تکنیکال، میپردازیم. الگوی پرچم در تحلیل تکنیکال است که در نمودار قیمتی استفاده میشود. این الگو در حالتی رخ میدهد که قیمت اصلی یک دارایی در یک بازار صعودی یا نزولی در دورهای کوتاه مدت کنار هم حرکت میکند و همچنین دارایی در دورهای کوتاه مدت، روند خم شکنی نمایش میدهد. الگوی پرچم به صورت یک ستون قیمت اصلی که به عنوان “میله پرچم” شناخته میشود و دو خط موازی که به عنوان “سرفصل پرچم” شناخته میشوند، نمایش داده میشود.

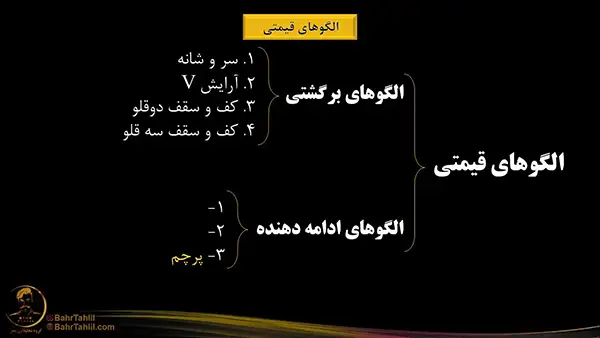

الگوهای قیمی ۲ دسته هستند؛ برگشتی یا ادامه دهنده.

الگوی برگشتی آنهایی هستند که بعد از شکل گرفتنشان، روند نمودار تغییر میکند. این الگوها خود شامل ۴ دسته میشوند؛

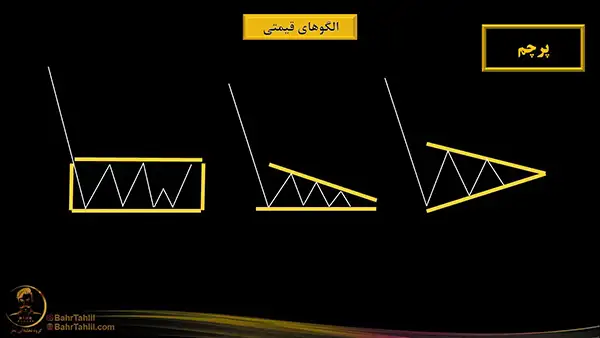

الگوی ادامه دهنده آنهایی هستند که بعد از شکل گرفتنشان، نمودار روند خود را حفظ میکند و به آن ادامه میدهد. الگوی ادامه دهنده هم به ۳ دسته تقسیم میشوند. بنابراین، الگوی پرچم در تحلیل تکنیکال، یک الگوی کلاسیک (الگوی قیمتی)ادامه دهنده است.

۱- الگوی مثلث افزایشی و الگوی مثلث کاهشی و الگوی مثلث متقارن

۲- الگوی مستطیل

۳- الگوی پرچم

در الگوی پرچم در تحلیل تکنیکال، تعامل بین میله پرچم و سرفصل پرچم، به عنوان یک نوسان محدود در بازار تعبیر میشود. در این الگو، انتظار میرود که پس از پایان الگوی پرچم، قیمت دارایی بیشتر برای ادامه تغییر بکند. وقتی الگوی ادامه دهنده را ببینید، نمودار قرار است به روند قبلی خود به سمت بالا یا پایین حرکت کند. معمولاً الگوی پرچم در زمانی که بازار در حالت کنار هم قرار دارد و نیاز به تعطیلی یا آرامش دارد، شکل میگیرد. این الگو نشان دهنده تعلیق فعالیت خرید یا فروش در بازار میباشد و معمولاً پس از پایان الگوی پرچم، قیمت دارایی به سمتی حرکت میکند که با جهت قبلی خود هماهنگی دارد.

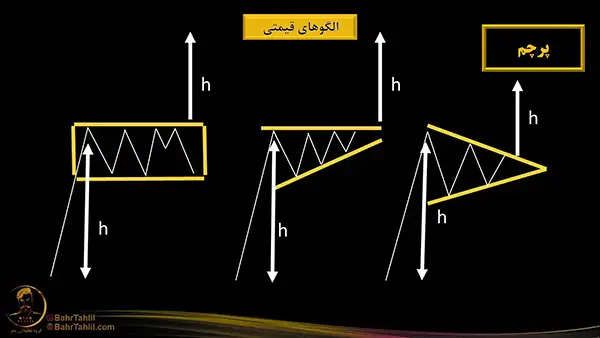

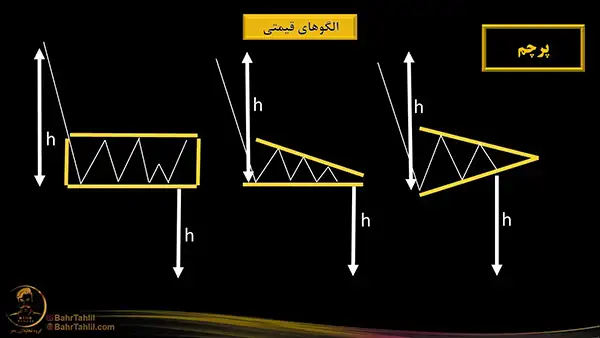

شکل الگوی پرچم تقریبا شبیه الگوی پرچم و مستطیل است، با این تفاوت که ابتدای آنها انگار یک میله قرار گرفته است. چقدر رشد میکند؟ به اندازه ارتفاع میله. یک تفاوت دیگری که این الگو با الگوی ادامه دهنده دیگر دارد، در اندازه h آن است.

الگوهای پرچم در تحلیل تکنیکال به شکل نزولی هم میتوانند شکل بگیرند.

در این الگو هم، نمودار بعد از شکست به اندازه ارتفاع میله (h) ریزش میکند.

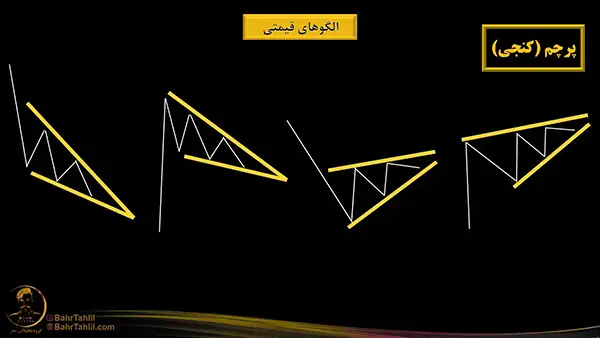

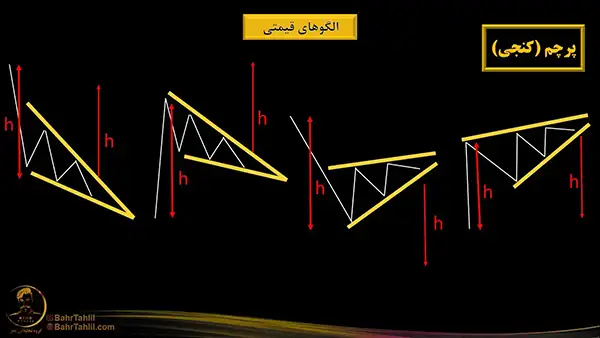

الگوهای کنج هم میتوانند به شکل پرچم ظاهر شوند.

این الگو نیز به اندازه ارتفاع h ریزش میکند.

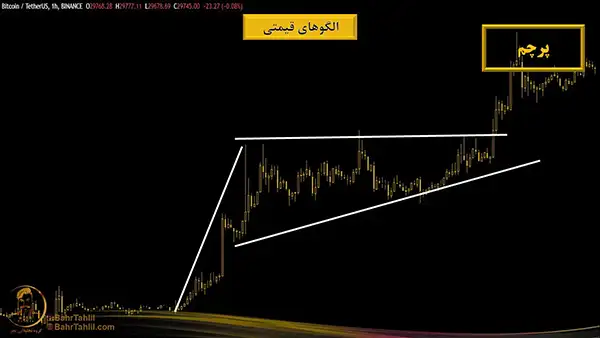

در مثال زیر الگوی پرچم در نمودار بیتکوین به تتر را مشاهده مینماییم. یک الگوی پرچم بزرگ در این نمودار شکل گرفته است. همانطور که میبینید نمودار به اندازه ارتفاع میله رشد کرده است.

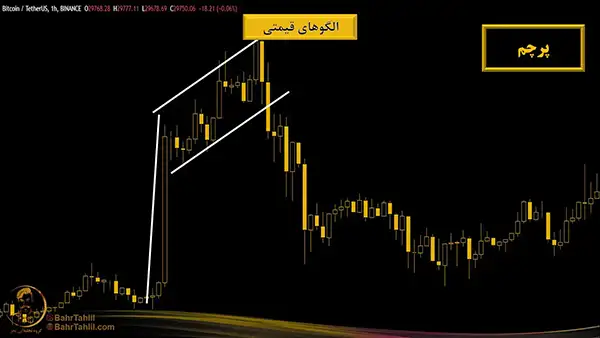

در مثال بعدی که باز هم نمودار بیتکوین به تتر است، یک الگوی پرچم به شکل کنج مشاهده میکنید. میبینید که نمودار به اندازه h ریزش داشته است.

در مثال بعدی، نمودار بیتکوین به تتر، الگو پرچم به شکل مثلث متقارن شکل گرفته است.

مثال بعدی نشان دهنده نمودار دلار به ین ژاپن میباشد.

در تحلیل تکنیکال شکلگیری الگوهای پرچم بسیار رایج است و برای تشخیص تغییرات قیمتی مهم مورد استفاده قرار میگیرند. در ادامه، به بررسی نمونههایی از انواع الگوی پرچم در تحلیل تکنیکال میپردازیم:

در الگوی پرچم صعودی، میله پرچم به سمت بالا نشانگر افزایش قیمت است. خطوط سرفصل پرچم نیز موازی به سمت پایین قرار دارند. پس از پایان الگو، انتظار میرود قیمت به سمت بالا ادامه یابد.

در الگوی پرچم نزولی، میله پرچم به سمت پایین نشانگر کاهش قیمت است. خطوط سرفصل پرچم نیز موازی به سمت بالا قرار دارند. پس از اتمام الگو، انتظار میرود قیمت به سمت پایین ادامه یابد.

در الگوی پرچم متقارن، میله پرچم نه به سمت بالا و نه به سمت پایین میل میکند و خطوط سرفصل پرچم با هم متقارن هستند. این نشانگری از ناپایداری در بازار است و پس از پایان الگو، انتظار میرود قیمت به یکی از دو سمت حرکت کند.

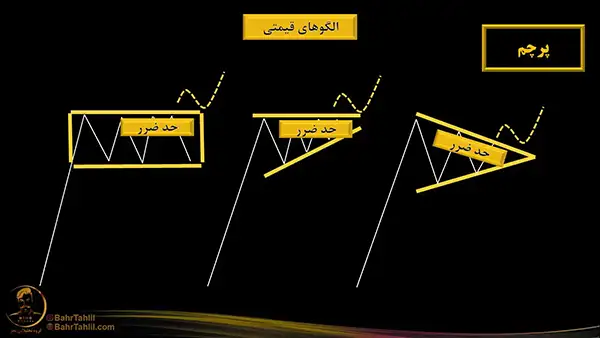

در تحلیل تکنیکال، براساس تحلیلی که انجام میدهیم، حد ضرر میگذاریم. حد ضرر در الگوی پرچم یکی از اجزای مهم تحلیل تکنیکال است که برای مدیریت ریسک در معاملات استفاده میشود. در اصل، حد ضرر یک سطح قیمتی است که در صورت شکستن الگوی پرچم، معاملهگران باید براساس آن موقع خروج از معامله را تعیین کنند. در زیر، تفاوت بین حد ضرر خارج از الگو (فعلی) و حد ضرر درون الگو (مستقبلی) را بررسی میکنیم:

۱- حد ضرر خارج از الگو: این حد ضرر، نقطهای است که معاملهگر در صورت شکستن الگو و نقض توقعاتش از معامله خارج میشود. این نقطه باید به صورت محافظهکارانه در نزدیکی الگو انتخاب شود تا در صورت حفظ الگو، معاملهگران هنوز در بازی باقی بمانند.

۲- حد ضرر درون الگو: این حد ضرر، نقطهای است که معاملهگر در صورت شکستن الگو بعد از نقطه ورود به معامله از آن خارج میشود. این حد ضرر میتواند به دو صورت ثابت یا متغیر تعیین شود. در صورت استفاده از حد ضرر متغیر، معاملهگران میتوانند ضرر خود را کنترل کنند و به تغییرات قیمتی پیش بینی شده واکنش نشان دهند.

استفاده از حد ضرر در الگوی پرچم به معاملهگران کمک میکند تا ریسک خود را کاهش داده و در صورت نارضایتی از عملکرد الگو، به سرعت و با حفظ سرمایه خود از معامله خارج شوند. در الگوهای پرچم صعودی، حد ضرر زیر ضلع بالایی پرچم قرار میگیرد. در پرچمهای نزولی، حد ضرر بالای ضلع پایینی قرار میگیرد. در پرچمهای کنج هم اگر شکست رو به بالا بود، حد ضرر زیر ضلع بالایی پرچم قرار میگیرد و اگر شکست رو به پایین بود، بالای خط پایینی پرچم قرار میگیرد.

معاملهگران حرفهای از الگوی پرچم در ترکیب با سایر ابزارهای تحلیل تکنیکال برای بهینهسازی نقاط ورود و خروج استفاده میکنند. یکی از استراتژیهای رایج، ترکیب الگوی پرچم با حجم معاملات است. معمولاً، کاهش حجم در داخل پرچم و افزایش ناگهانی حجم در هنگام شکست الگو، تأییدی بر ادامه روند خواهد بود. همچنین، استفاده از اندیکاتورهای مومنتوم مانند RSI و MACD میتواند به معاملهگران در تأیید سیگنالهای خرید یا فروش کمک کند. زمانی که RSI در سطوح اشباع خرید یا فروش قرار بگیرد و همزمان شکست پرچم رخ دهد، احتمال موفقیت معامله افزایش مییابد.

یکی از اشتباهات رایج در تحلیل الگوی پرچم، ورود زودهنگام به معامله قبل از تأیید شکست الگو است. بسیاری از معاملهگران بهمحض مشاهده یک حرکت قیمتی سریع، بدون بررسی حجم معاملات یا تأیید سایر اندیکاتورها، وارد بازار میشوند که میتواند به معاملات ناموفق منجر شود. اشتباه دیگر، عدم تنظیم حد ضرر مناسب است. برخی معاملهگران حد ضرر را خیلی نزدیک به نقطه ورود تعیین میکنند که باعث خروج زودهنگام از معامله میشود. از سوی دیگر، تعیین حد ضرر بیشازحد دور از نقطه ورود، ریسک معامله را افزایش میدهد.

در حالی که الگوی پرچم یک الگوی ادامهدهنده محسوب میشود، تفاوتهایی با سایر الگوهای مشابه مانند الگوی مثلث و مستطیل دارد. یکی از تفاوتهای کلیدی، شیب پرچم است که معمولاً در جهت مخالف روند اصلی شکل میگیرد، درحالیکه در الگوهای مثلث، شیب مشخصی وجود ندارد. همچنین، مدتزمان تشکیل الگوی پرچم معمولاً کوتاهتر از الگوی مستطیل است و حرکات قیمتی پس از شکست پرچم معمولاً سریعتر و پرقدرتتر اتفاق میافتد. در نتیجه، معاملهگران باید هنگام شناسایی الگوی پرچم، به این تفاوتها توجه داشته باشند تا بتوانند تصمیمات دقیقتری بگیرند.

افزایش دانش و مهارت در تحلیل تکنیکال میتواند برای معاملهگرانی که در بازارهای مالی فعالیت میکنند، بسیار مفید واقع شود. یکی از ابزارهای پرکاربرد در تحلیل تکنیکال، الگوی پرچم است که در این مقاله به بررسی آن پرداختیم. الگوی پرچم در تحلیل تکنیکال با استفاده از الگوهای کلاسیک (الگوهای قیمتی) و حرکت قیمت در بازارها، به معاملهگران کمک میکند تا نقاط ورود و خروج مناسب را تعیین کنند. یکی از اجزای مهم الگوی پرچم، حد ضرر است که معاملهگران باید به طور حساب شده و محافظهکارانه تعیین کنند. استفاده از حد ضرر در الگوی پرچم به معاملهگران این امکان را میدهد تا ریسک خود را مدیریت کرده و در صورت نارضایتی از عملکرد الگو، با سرعت و با حفظ سرمایه خود، از معامله خارج شوند.

۱- الگوی پرچم در تحلیل تکنیکال چیست و چه کاربردی دارد؟

الگوی پرچم یک الگوی ادامهدهنده در تحلیل تکنیکال است که پس از یک حرکت قیمتی قوی (میله پرچم) تشکیل میشود و نشاندهنده یک استراحت کوتاهمدت قبل از ادامه روند اصلی است. این الگو معمولاً در میانه یک روند صعودی یا نزولی ظاهر میشود و معاملهگران از آن برای شناسایی فرصتهای معاملاتی و تعیین نقاط ورود و خروج استفاده میکنند.

۲– چگونه میتوان الگوی پرچم را در نمودار شناسایی کرد؟

برای شناسایی الگوی پرچم، ابتدا باید یک حرکت قیمتی شدید و سریع (میله پرچم) را در نمودار پیدا کنید. سپس یک فاز اصلاحی یا تثبیت قیمت (خود پرچم) که معمولاً به صورت دو خط موازی یا یک کانال کوچک شکل میگیرد، قابل مشاهده خواهد بود. این اصلاح معمولاً در خلاف جهت روند اصلی حرکت میکند. در نهایت، با شکست ناحیه پرچم و افزایش حجم معاملات، سیگنال تأیید ادامه روند صادر میشود.

۳– چه تفاوتهایی بین الگوی پرچم و الگوی مثلث در تحلیل تکنیکال وجود دارد؟

الگوی پرچم و الگوی مثلث هر دو جزو الگوهای ادامهدهنده هستند، اما تفاوتهایی دارند. در الگوی پرچم، ناحیه اصلاحی معمولاً دارای شیب ملایمی خلاف جهت روند اصلی است، درحالیکه در الگوی مثلث، قیمت درون یک ساختار همگرا حرکت میکند. همچنین، الگوی پرچم معمولاً در بازه زمانی کوتاهتری شکل میگیرد و پس از شکست، حرکت قیمتی سریعتری نسبت به الگوی مثلث دارد.

۴– چه استراتژیهایی برای معامله با الگوی پرچم پیشنهاد میشود؟

یکی از بهترین استراتژیها برای معامله با الگوی پرچم، ورود به معامله پس از تأیید شکست ناحیه پرچم همراه با افزایش حجم معاملات است. همچنین، استفاده از اندیکاتورهایی مانند RSI و MACD میتواند به معاملهگران در تأیید سیگنال ورود کمک کند. تنظیم حد ضرر در زیر ناحیه پرچم (برای موقعیتهای خرید) و بالای پرچم (برای موقعیتهای فروش) از دیگر موارد مهم در مدیریت ریسک هنگام استفاده از این الگو است.

۵– رایجترین اشتباهات معاملهگران در استفاده از الگوی پرچم چیست؟

یکی از رایجترین اشتباهات معاملهگران، ورود زودهنگام به معامله قبل از تأیید شکست پرچم است که ممکن است منجر به سیگنالهای کاذب شود. همچنین، برخی معاملهگران حد ضرر را خیلی نزدیک یا خیلی دور از نقطه ورود تعیین میکنند، که میتواند باعث خروج زودهنگام یا افزایش ریسک معامله شود. نادیده گرفتن حجم معاملات هنگام شکست الگو نیز یکی دیگر از اشتباهات متداول است که میتواند منجر به تحلیل نادرست روند شود.