انواع الگوی کنج در تحلیل تکنیکال

آموزش ویدیویی الگوی کنج در تحلیل تکنیکال

دکمه دانلود ویدئو پایین صفحه

الگوی کنج یکی از الگوهای پرکاربرد در تحلیل تکنیکال است که برای پیشبینی تغییرات قیمت استفاده میشود. این الگو به صورت یک مثلث یا مستطیل در نمودار قیمت شکل میگیرد که توسط دو خط افقی کشیده میشود. خط افقی بالا، بیانگر قیمت بالای روز و خط افقی پایین بیانگر قیمت پایین روز است.

الگوهای کلاسیک (الگوهای قیمتی) در تحلیل تکنیکال

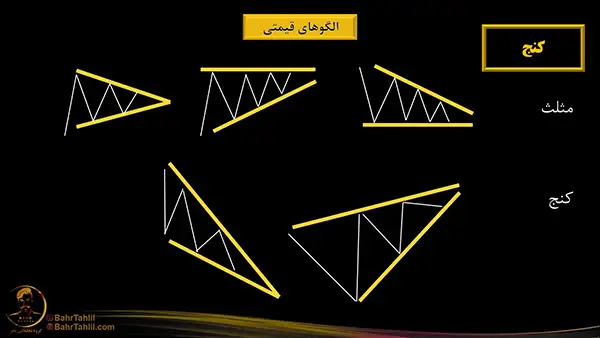

الگوهای کلاسیک (الگوهای قیمتی) ۲ دسته هستند؛ یا برگشتیاند یا ادامه دهنده. وقتی الگوی برگشتی را دیدید، قرار است جهت نمودار تغییر بکند. وقتی الگوی ادامه دهنده را ببینید، نمودار قرار است به روند خود ادامه دهد. الگوی برگشتی خود شامل ۴ دسته میشود:

الگوی ادامه دهنده هم به ۳ دسته تقسیم میشوند:

۱- الگوی مثلث (مثلث متقارن، مثلث کاهشی و مثلث افزایشی)

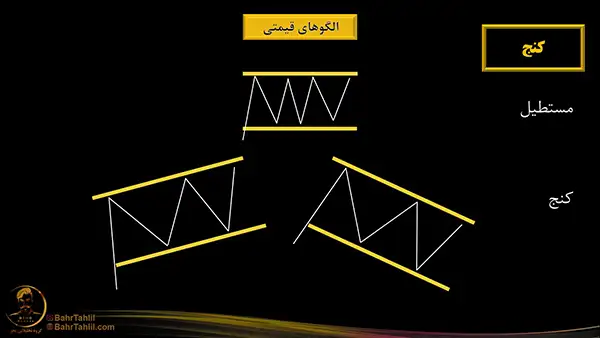

۲- الگوی مستطیل

۳- الگوی پرچم

الگوی کنج در کدام دستهبندی قرار میگیرد؟

حال الگوی کنج در کدام دسته بندی قرار میگیرد؟ الگوی کنج هم میتواند برگشتی باشد، هم ادامه دهنده

الگوی کنج با نشان دادن گسترش رنج روزانه یا ترکیب قیمت بالا و پایین روز به صورت یک مستطیل، نقاط قوت و ضعف بازار را نشان میدهد. با کشیدن خطوط افقی از نقطه بالاترین و پایینترین قیمت روز، مشخص میشود که قیمت اصلی که توسط بنگاهگران تعیین میشود، بین این دو خط قرار گرفته است.

الگوی کنج میتواند به عنوان یک نشانگر اهمیت نقاط قیمتی استفاده شود. اگر ارتفاع مستطیل یا طول قاعده مثلث بزرگ باشد، نشان دهنده روند تکنیکال قوی است و اگر ارتفاع کم باشد، نشان دهنده روند ضعیف است. همچنین، اگر خط افقی بالا و پایین به هم نزدیک باشند، نشان دهنده تمایل به تقارن در بازار است.

الگوی کنج همچنین میتواند به عنوان نشانگری برای تعیین نقاط ورود و خروج از بازار استفاده شود. وقتی قیمت از بالا به پایین از روی خط بالا عبور میکند، این یک نقطه فروش و هنگامی که قیمت از پایین به بالا از روی خط پایین عبور میکند، یک نقطه خرید است.

مهم است به خاطر داشته باشید که الگوی کنج تنها یک نشانگر است و برای تصمیمگیری نهایی به تحلیل دیگر عوامل نیز نیاز دارید. همچنین، در تحلیل تکنیکال همواره ممکن است با ریسکهایی همچون اشتباه در تفسیر الگوها مواجه شوید.

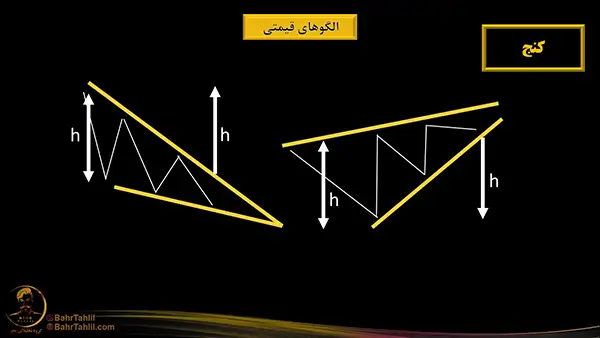

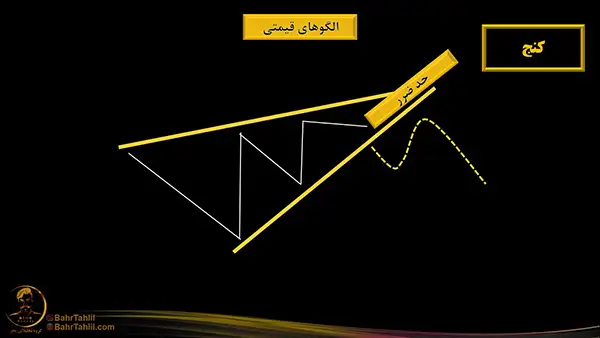

همانطور که در شکل میبینید، الگوی کنج میتواند شبیه به الگوی مثلث باشد با این تفاوت که دوتا ضلع آن رو به بالاست، یا دوتا ضلع آن رو به پایین است. چرا آن را در دسته مثلث قرار نمیدهیم؟ چرا که در این الگو اتفاقات متفاوتی رخ میدهد.

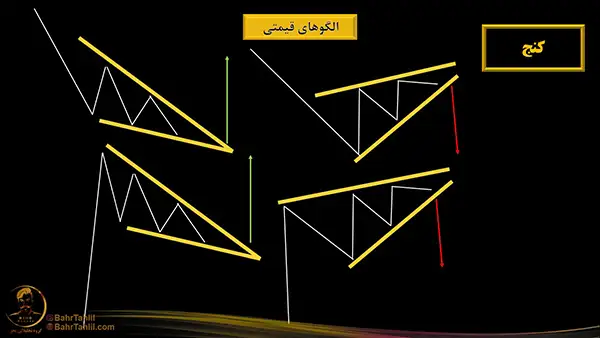

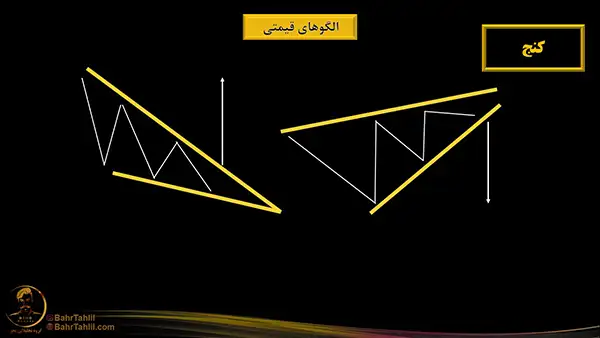

در الگوی کنج در تحلیل تکنیکال، اگر سر کنج به سمت پایین باشد، به احتمال زیاد نمودار به سمت بالا میرود. اگر سر کنج به سمت بالا باشد، به احتمال زیاد نمودار به سمت پایین حرکت میکند.

در این الگو چقدر کاهش یا افزایش داریم؟ اگر سر کنج به سمت بالا پایین باشد، به اندازه طول h نمودار بالا میرود. اگر سر کنج به سمت بالا باشد، به اندازه h نمودار پایین میرود.

در ادامه به بررسی چند مثال میپردازیم. این نمودار مربوط به بیت کوین به تتر میباشد. الگوی کنج به سمت بالا در آن شکل گرفته و سپس نمودار دچار ریزش شده است.

مثال بعدی نیز مربوط به نمودار بیت کوین به تتر میباشد. الگوی کنج به سمت پایین شکل گرفته و نمودار بعد از آن به سمت بالا شکسته است.

مثال بعدی نیز مربوط به نمودار بیت کوین به تتر است. الگوی کنج به سمت بالا تشکیل شده و پس از آن نمودار به اندازه h دچار ریزش شده است.

الگوی کنج در تحلیل تکنیکال، به شکل مستطیل هم میتواند باشد. اگر دو ضلع به سمت بالا بود، نمودار دچار ریزش میشود و اگر به سمت پایین بود، نمودار رو به بالا حرکت میکند.

باز هم چند مثال ببینیم. در نمودار بیت کوین به تتر زیر، الگو کنج شبیه به مستطیل شکل گرفته است. ضلعها به سمت بالا هستند پس نمودار به سمت پایین ریزش داشته است.

انواع الگوی کنج در تحلیل تکنیکال

الگوی کنج در تحلیل تکنیکال، انواع مختلفی دارد که بر اساس خصوصیات و شرایط مختلف بازار قابل استفاده است. در زیر به برخی از انواع رایج آن اشاره میکنیم:

- الگوی کنج معکوس: در این الگو، قیمت درون مستطیل یا مثلث قرار دارد و انتظار میرود با اتمام این الگو، قیمت در جهت معکوس حرکت کند. برای مثال، اگر قیمت در داخل مستطیل صعودی باشد، پس از اتمام الگو، قیمت به سمت نزول خواهد بود و بالعکس.

- الگوی کنج مسطح: در این الگو، مستطیل کنج بسیار باریک است و نشانگر بازار مسطح و عدم روند مشخصی است. این الگو ممکن است نشان دهنده شکستن همتا راهنمای بازار باشد و معمولاً به عنوان یک نقطه تمرکز برای ورود یا خروج از بازار مورد استفاده قرار میگیرد.

- الگوی کنج در حال گسترش: در این الگو، مستطیل کنج در طول زمان افزایش مییابد و نشان دهنده افزایش بینهایت در گسترش رنج قیمتی است. این الگو ممکن است برای تشخیص تغییر روند بازار یا تغییر قوت تقاضا و عرضه از منظر تکنیکال استفاده شود.

- الگوی کنج در حال خم شدن: در این الگو، خطوط کنج (که تشکیل دهنده مستطیل است) به یکدیگر پیچیده میشوند. این الگو ممکن است نشانگر تغییر قوت روند باشد و در نتیجه معکوس کردن جهت حرکت بازار را نشان دهد.

- این فقط چند نمونه از انواع الگوی کنج در تحلیل تکنیکال هستند و همواره میتوان الگوهای جدیدتر و خاصتری را کشف کرد. تمامی این الگوها نشانگری هستند که محققان تکنیکال توانستهاند بر اساس تحلیل قیمت و حجم بازار آنها را تشخیص دهند و برای پیشبینی حرکتهای آتی بهرهبرداری کنند.

حد ضرر در الگوی کنج

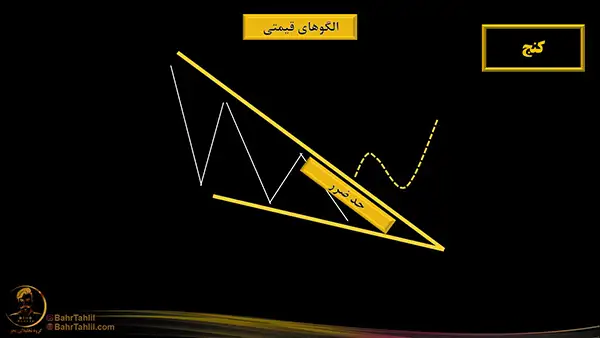

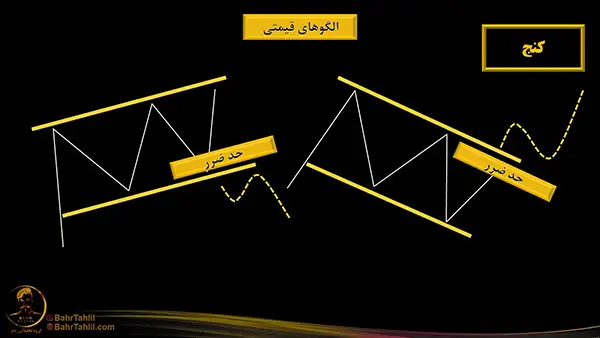

در تحلیل تکنیکال، برای هر تحلیل، یک حد ضرر جداگانه در نظر گرفته میشود. در الگوی کنج در تحلیل تکنیکال، استفاده از حد ضرر یا “Stop Loss” یک عنصر کلیدی است که بسیاری از تریدرها و سرمایهگذاران از آن استفاده میکنند تا خطر سرمایهگذاری خود را کاهش دهند. حد ضرر در واقع سطحی است که در صورت رسیدن قیمت به آن، مشخص میکند که موقعیت تجاری باید بسته شود تا ضرر بیشتری به وجود نیاید. در الگوی کنج در تحلیل تکنیکال، اگر نوک کنج مثلثی به سمت پایین باشد، حد ضرر زیر ضلع بالایی است. اگر به سمت بالا باشد، حد ضرر بالای خط پایینی قرار میگیرد.

در الگوی کنج شبیه به مستطیل هم به همین شکل است. اگر کنج به سمت بالا باشد. حد ضرر بالای خط پایینی است و اگر کنج به سمت پایین باشد، حد ضرر زیر خط بالایی قرار میگیرد.

تشخیص الگوی کنج در تایم فریمهای مختلف

یکی از نکات کلیدی در استفاده از الگوی کنج، شناسایی آن در تایم فریمهای مختلف است. این الگو میتواند در تایم فریمهای کوتاهمدت مانند ۱۵ دقیقه تا تایم فریمهای بلندمدت مانند هفتگی شکل بگیرد. تریدرها معمولاً از تایم فریمهای کوتاهتر برای ورود به معامله استفاده میکنند و تایم فریمهای بلندمدت را برای تأیید روند کلی بازار در نظر میگیرند. هرچه الگوی کنج در تایم فریم بالاتری تشکیل شود، اعتبار آن برای پیشبینی روند بازار بیشتر خواهد بود.

مقایسه الگوی کنج با سایر الگوهای ادامهدهنده و برگشتی

الگوی کنج از نظر ظاهری شباهتهایی با مثلثهای متقارن و پرچم دارد، اما تفاوت اصلی آن در شیوه حرکت قیمتها درون این الگو است. در حالی که مثلثهای متقارن نشاندهندهی بلاتکلیفی بازار هستند و پرچمها در جهت روند غالب تشکیل میشوند، الگوی کنج معمولاً در انتهای یک روند قوی ظاهر شده و میتواند نشانهای از تغییر جهت بازار باشد. درک این تفاوتها به تحلیلگران کمک میکند تا از سیگنالهای نادرست جلوگیری کرده و معاملات دقیقتری انجام دهند.

نحوه ترکیب الگوی کنج با سایر ابزارهای تحلیل تکنیکال

برای افزایش دقت پیشبینیها، بسیاری از تحلیلگران از الگوی کنج در کنار دیگر ابزارهای تکنیکال مانند اندیکاتورهای RSI، MACD و میانگین متحرک استفاده میکنند. برای مثال، اگر در هنگام شکلگیری الگوی کنج، اندیکاتور RSI در منطقه اشباع خرید یا فروش قرار گیرد، احتمال بازگشت قیمت بیشتر میشود. همچنین، برخورد قیمت با یک سطح حمایتی یا مقاومتی کلیدی میتواند تأییدی قوی برای تصمیمگیری در مورد ورود یا خروج از معامله باشد.

جمع بندی

الگوی کنج در تحلیل تکنیکال، یکی از قدرتمندترین الگوهای تحلیل میباشد. این الگو بر اساس سیستمی از خطوط و ناحیهها ایجاد میشود که به تریدران کمک میکند تا روند قیمتی را شناسایی و تصمیمگیریهای مناسبتری برای سرمایهگذاری بگیرند. دوره تحلیل تکنیکال مقدماتی و کنترل ذهن برای شروع کار کردن در بازارهای مالی بسیار مناسب است. این دوره رایگان هم اکنون در دسترس شما قرار دارد.

سوالات متداول

۱- الگوی کنج در تحلیل تکنیکال چیست و چه کاربردی دارد؟

الگوی کنج یک الگوی قیمتی در تحلیل تکنیکال است که میتواند بهعنوان یک الگوی برگشتی یا ادامهدهنده عمل کند. این الگو معمولاً با خطوط همگرا شکل میگیرد و نشاندهنده کاهش نوسانات قیمت قبل از یک حرکت شدید است. از الگوی کنج برای شناسایی نقاط ورود و خروج در بازارهای مالی استفاده میشود.

۲– تفاوت الگوی کنج با الگوی مثلث در تحلیل تکنیکال چیست؟

هرچند الگوی کنج شباهتهایی به الگوی مثلث دارد، اما تفاوت اصلی در شیب خطوط و نحوه حرکت قیمت است. در الگوی کنج، هر دو ضلع به یک سمت متمایلاند (به سمت بالا یا پایین)، در حالی که در مثلث متقارن، اضلاع بهطور متوازن همگرا میشوند. همچنین، الگوی کنج بیشتر در انتهای روندها شکل میگیرد و اغلب نشاندهنده تغییر جهت است.

۳– چگونه میتوان الگوی کنج را در تایم فریمهای مختلف تحلیل کرد؟

برای تحلیل الگوی کنج در تایم فریمهای مختلف، باید به اندازه حرکت قیمت و قدرت روند توجه کرد. اگر این الگو در تایم فریمهای بلندمدت مانند روزانه یا هفتگی ظاهر شود، احتمال موفقیت آن بیشتر است. در تایم فریمهای کوتاهمدت، معاملهگران معمولاً برای ورود و خروج سریع از موقعیتهای معاملاتی از این الگو استفاده میکنند.

۴– بهترین روش ترکیب الگوی کنج با سایر ابزارهای تحلیل تکنیکال چیست؟

برای افزایش دقت سیگنالهای معاملاتی، بهتر است الگوی کنج را با اندیکاتورهایی مانند RSI، MACD و میانگینهای متحرک ترکیب کنید. برای مثال، اگر الگوی کنج در نزدیکی یک سطح حمایتی تشکیل شده و اندیکاتور RSI نیز در منطقه اشباع فروش باشد، احتمال بازگشت روند صعودی بیشتر خواهد بود.

۵– حد ضرر (Stop Loss) در معاملات مبتنی بر الگوی کنج چگونه تعیین میشود؟

حد ضرر در الگوی کنج معمولاً در خارج از محدوده خطوط همگرا قرار میگیرد. اگر الگوی کنج صعودی باشد، حد ضرر را کمی پایینتر از ضلع پایینی الگو قرار میدهند. در الگوی کنج نزولی، حد ضرر بالای ضلع بالایی الگو تنظیم میشود تا در صورت شکست اشتباه الگو، از زیانهای بزرگ جلوگیری شود.