الگوی مستطیل در تحلیل تکنیکال

آموزش ویدیویی الگوی مستطیل در تحلیل تکنیکال

دکمه دانلود ویدئو پایین صفحه

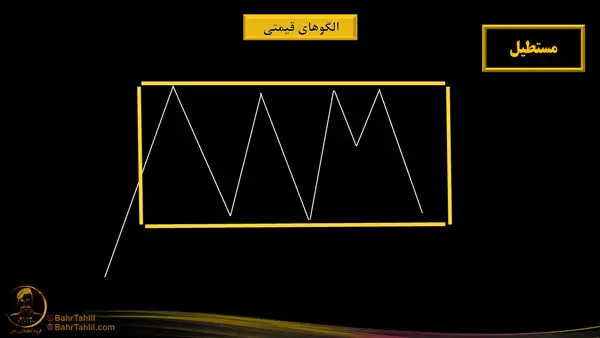

الگوی مستطیل در تحلیل تکنیکال یک الگوی کلاسیک (الگوی قیمتی) است که بر روی نمودار قیمتی یک دارایی مشاهده میشود. این الگو با شکلی شبیه به یک مستطیل در نمودار واقع میشود. در این الگو، قیمت تابعی از دو خط افقی است که حدود بالا و پایین این مستطیل را تشکیل میدهند. خط بالایی به عنوان مقاومت شناخته میشود و خط پایینی به عنوان حمایت. در ادامه به بررسی کامل این الگو میپردازیم.

الگوهای کلاسیک (الگوهای قیمتی) در تحلیل تکنیکال

الگوهای کلاسیک (الگوهای قیمتی) به ۲ دسته تقسیم میشود: الگوی برگشتی و الگوی ادامه دهنده.

الگوی برگشتی، خود به ۴ دسته:

- سر و شانه

- آرایش V

- کف و سقف دوقلو

- کف و سقف سه قلو تقسیم میشوند.

الگوی ادامه دهنده نیز به ۵ دسته:

- مثلث افزایشی

- مثلث کاهشی

- مثلث متقارن

- مستطیل

- پرچم تقسیم میشوند.

بنابراین، الگوی مستطیل در تحلیل تکنیکال، یک الگوی کلاسیک ( الگوی قیمتی ) ادامه دهنده میباشد.

الگوی مستطیل در تحلیل تکنیکال

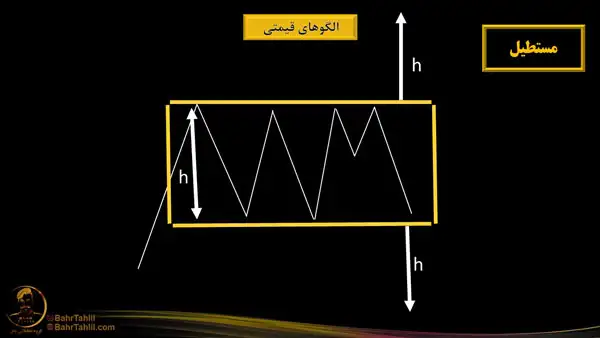

الگوی مستطیل به این صورت است که نمودار وارد یک رنج میشود و چند برخورد در آن ایجاد میکند. حداقل تعداد برخورد بین ۲ تا ۳ عدد است اما هرچقدر این تعداد بیشتر باشد، الگو معتبرتر میشود. این نمودار از هر طرف میتواند بشکند و از هر طرفی این اتفاق رخ دهد، نمودار به اندازه ارتفاع مستطیل، رشد یا نزول میکند.

یعنی اگر از پایین شکسته شد، به اندازه h پایین میرود و اگر از بالا شکسته شد، به اندازه h بالا میرود. اگر نمودار از پایین به سمت بالا میرفت، احتمال اینکه نمودار از بالا شکسته شود، بیشتر است؛ اما اگر نمودار نزولی بود، احتمال اینکه از پایین شکسته شود بیشتر است. حال چه زمانی این الگو تشکیل میشود؟ زمانی که یا از بالا یا از پایین شکسته شود. به عبارت دیگر، نمودار ما باید حتما بشکند تا ما بتوانیم بگوییم که الگوی مستطیل تشکیل شده است.

الگوی مستطیل برای تحلیل تکنیکال میتواند به متخصصان بازار کمک کند تا نقاط قوت و ضعف در قیمت را تشخیص داده و تصمیماتی مبتنی بر آنها بگیرند. با ارزیابی تراکم قیمت در داخل مستطیل، افراد میتوانند به نقاط ورود و خروج بهینه برای معاملات خود بپردازند. به همین دلیل، تحلیلگران حین استفاده از الگوی مستطیل، باید به تمامی عوامل قیمتی دیگر نیز توجه کنند و از دیگر ابزارهای موجود در تحلیل تکنیکال استفاده کنند تا تصمیمات خود را بر اساس تحلیل کاملتری بگیرند.

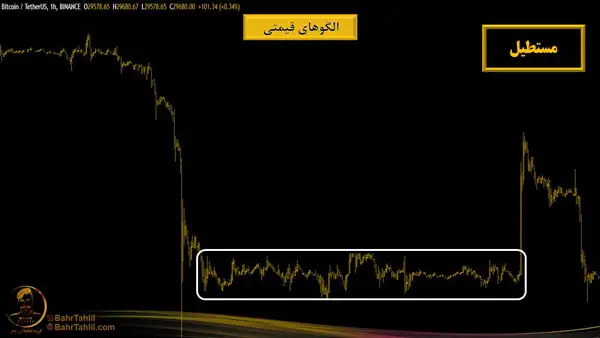

در ادامه به بررسی چند مثال میپردازیم. در مثال زیر، نمودار بیت کوین به تتر را مشاهده میکنیم. در این نمودار، یک الگوی مستطیل معتبر با تعداد برخورد بالا، شکل گرفته است و در آخر هم به سمت بالا شکسته شده است.

مثال بعدی نمودار بورس صنایع مس ایران را میبینیم. در جایی که الگوی مستطیل شکل گرفته، نمودار حداقل ۳ برخورد هم در قسمت بالا و هم در قسمت پایین داشته است. همچنین، نمودار قبل از الگو صعودی بوده، به همین دلیل رو به بالا شکسته شده و به اندازه طول h هم رشد داشته است.

مثال بعدی باز هم نمودار بورس صنایع مس ایران را نشان

میدهد. نمودار داخل مستطیل رفته، چند برخورد داشته و در نهایت، بیش از h هم دچار ریز شده است.

انواع الگوی مستطیل در تحلیل تکنیکال

الگوهای مستطیل در تحلیل تکنیکال میتوانند به صورت مختلف ظاهر شوند و هر یک ویژگیها و تعبیرهای خاص خود را دارند. در زیر به برخی از انواع معروف الگوهای مستطیل در تحلیل تکنیکال اشاره خواهیم کرد:

- مستطیل انقطاع: در این الگو، یک مستطیل در حین روند قیمتی شکل میگیرد و ممکن است به نشانگری از نوسان قیمتی کم و تراکم در نزدیکی یک سطح قیمتی مهم باشد.

- مستطیل معکوس: این الگو همچنین با شکلی مستطیلی مشخص میشود، اما در این حالت مستطیل بر روی بازهای از روند صعودی یا نزولی قرار میگیرد، نشانگر ادامه روند معکوس (برخلاف روند قبلی) باشد.

در تحلیل تکنیکال، نظر به هر الگوی مستطیلی در کنار سایر همراهان و شاخصهای قیمتی میتواند تصمیمگیری صحیحتری برای معاملات و سرمایهگذاری را به همراه داشته باشد. بررسی الگوهای مستطیل و ترکیب آنها با دیگر الگوها و سیگنالهای تحلیل تکنیکال میتواند به تحلیلگران در تشخیص نقاط ورود و خروج بهینه در بازار کمک کند.

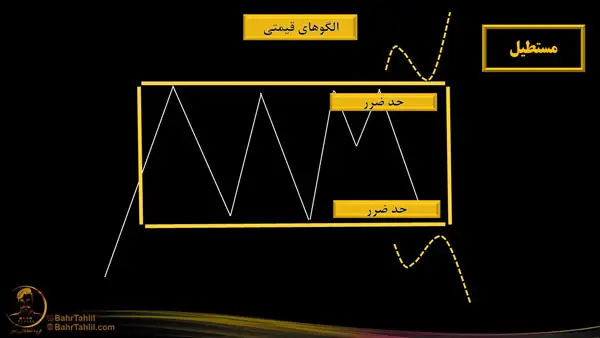

حد ضرر الگوی مستطیل

حد ضرر یکی از عناصر مهم در الگوی مستطیل در تحلیل تکنیکال است. حد ضرر به معنای سطح قیمتی است که در صورت نقض الگو، معامله را قطع کرده و زیان را کاهش میدهد. در الگوی مستطیل، معمولاً حد ضرر را میتوان در نزدیکی خط بالا یا پایینی تعیین کرد. این سطح قیمتی موجب انتقال برای روند قیمتی میشود و در صورت شکست آن، ممکن است نشانگر تغییر در روند قیمتی باشد. تعیین حد ضرر مناسب با توجه به الگو و نوسانات قیمتی امری مهم است و میتواند به معاملهگران در مدیریت ریسک کمک زیادی کند. همچنین، باید توجه داشت که حد ضرر باید با استراتژی و هدف سرمایهگذاری کلی مطابقت داشته باشد تا به حفظ سرمایه و کاهش خطرات مربوط به معامله کمک کند.

در مثال زیر، یک نمونه دیگر از نمودار بیت کوین به تتر را مشاهده میکنیم. در الگوهای کلاسیک (الگوهای قیمتی)، ما برای هر الگو یک حد ضرر جداگانه داریم مربوط به همان الگو. همانطور که گفتیم در الگوی مستطیل، نمودار وارد مستطیل میشود و در آن رنج میزند و در آخر، یا از بالا یا از پایین شکسته میشود.

اگر نمودار از بالا بشکند، حد ضرر زیر ضلع بالایی مستطیل میباشد. به محض این که نمودار بالا رفت و دوباره به داخل مستطیل برگشت، ما از معامله خارج میشویم. اگر نمودار از پایین شکست، حد ضرر بالای ضلع پایینی مستطیل قرار میگیرد. حال با مثالی که در ادامه آمده است، مفهوم حد ضرر را میتوان بهتر فهمید. هر چند الگوی مستطیل میتواند نشانگر روندهای مختلف در بازار باشد، اما استفاده صحیح از حد ضرر در این الگو میتواند به معاملهگران اطمینان بیشتری در تصمیمگیریهای خود بدهد و بهبود عملکرد تجاری آنها را به همراه داشته باشد.

نقش حجم معاملات در تأیید الگوی مستطیل

یکی از عوامل کلیدی در تأیید اعتبار الگوی مستطیل، بررسی حجم معاملات در طول شکلگیری الگو و هنگام شکست آن است. معمولاً در بازهای که قیمت درون مستطیل نوسان میکند، حجم معاملات کاهش مییابد، زیرا بازار در حالت بلاتکلیفی قرار دارد. اما زمانی که شکست اتفاق میافتد—چه به سمت بالا و چه به سمت پایین—حجم معاملات باید به طور چشمگیری افزایش یابد. این افزایش حجم نشاندهنده قدرت حرکت جدید بازار است و به معاملهگران اطمینان بیشتری برای ورود به معامله میدهد. عدم افزایش حجم هنگام شکست میتواند نشانهای از شکست نامعتبر باشد و احتمال بازگشت قیمت به داخل مستطیل را افزایش دهد.

روانشناسی معاملهگران در الگوی مستطیل

الگوی مستطیل، بازتابی از تعادل نسبی بین خریداران و فروشندگان است که در یک محدوده قیمتی مشخص در حال رقابت هستند. در این شرایط، معاملهگران اغلب منتظر شکست قیمت از یکی از سطوح حمایت یا مقاومت هستند تا با اطمینان بیشتری معامله کنند. از لحاظ روانشناسی، هر چه مدت زمان باقی ماندن قیمت درون مستطیل طولانیتر باشد، انتظار برای شکست قویتر و تأثیر حرکت پس از شکست شدیدتر خواهد بود. معاملهگران حرفهای معمولاً در نزدیکی حمایت خرید و در نزدیکی مقاومت فروش انجام میدهند، اما باید از حد ضرر مناسب استفاده کنند تا در صورت شکست الگو در جهت خلاف انتظار، از ضررهای سنگین جلوگیری کنند.

ترکیب الگوی مستطیل با سایر ابزارهای تحلیل تکنیکال

برای افزایش دقت تحلیل و کاهش ریسک معاملات، ترکیب الگوی مستطیل با سایر ابزارهای تحلیل تکنیکال توصیه میشود. به عنوان مثال، استفاده از اندیکاتورهایی مانند RSI و MACD میتواند به تأیید شکست کمک کند. اگر در حین شکست، RSI به محدوده بیشخرید یا بیشفروش وارد شود، احتمال صحت شکست بیشتر میشود. همچنین، بررسی میانگینهای متحرک (مانند میانگین متحرک ۵۰ و ۲۰۰ روزه) میتواند جهت کلی روند را مشخص کند. علاوه بر این، معاملهگران حرفهای معمولاً به دادههای فاندامنتال نیز توجه میکنند تا اطمینان حاصل کنند که حرکات قیمتی ناشی از عوامل بنیادی مهم نیستند که ممکن است موجب تغییر ناگهانی روند شوند.

جمع بندی

الگوی مستطیل در تحلیل تکنیکال یک الگوی مهم است که معاملهگران در بازارهای مالی مورد استفاده قرار میدهند. این الگو، با تشکیل خطوط سقف و کف مشخصی در نمودار قیمت، یک مستطیل شکل را شکل میدهد. یکی از عناصر اساسی و مهم در استفاده از الگوی مستطیل، تعیین حد ضرر است. حد ضرر نقطهای است که در صورت شکست الگو، معامله را قطع و از زیان بیشتر جلوگیری میکند. تعیین حد ضرر مناسب با توجه به الگو و شرایط بازار میتواند به معاملهگران در مدیریت ریسک و بهبود عملکرد تجاری کمک زیادی کند. همچنین، باید به این نکته توجه کرد که استراتژی و هدف سرمایهگذاری کلی با حد ضرر همخوانی داشته باشد.

سوالات متداول

۱- الگوی مستطیل در تحلیل تکنیکال چیست؟

الگوی مستطیل یک الگوی کلاسیک ادامهدهنده در تحلیل تکنیکال است که نشاندهنده تثبیت قیمت در یک محدوده مشخص بین دو سطح حمایت و مقاومت افقی است. این الگو معمولاً زمانی شکل میگیرد که بازار در حال استراحت است و پس از شکست یکی از سطوح، روند قبلی خود را ادامه میدهد.

۲- چگونه میتوان اعتبار الگوی مستطیل را تأیید کرد؟

برای تأیید اعتبار الگوی مستطیل، باید به حجم معاملات توجه کرد. معمولاً درون محدوده مستطیل، حجم کاهش مییابد و در زمان شکست قیمت (چه به سمت بالا و چه به سمت پایین)، حجم باید به طور قابلتوجهی افزایش یابد. همچنین استفاده از اندیکاتورهایی مانند RSI و MACD میتواند به تأیید شکست کمک کند.

۳- معاملهگران چگونه میتوانند از الگوی مستطیل برای ورود و خروج از معاملات استفاده کنند؟

معاملهگران میتوانند در نزدیکی سطح حمایت خرید کرده و در نزدیکی مقاومت فروش انجام دهند، اما باید از حد ضرر مناسب استفاده کنند. همچنین، هنگام شکست الگو، ورود به معامله در جهت شکست (چه صعودی و چه نزولی) همراه با تأیید حجم معاملات، یک استراتژی محبوب برای معاملهگران است.

۴- حد ضرر در الگوی مستطیل چگونه تعیین میشود؟

حد ضرر در الگوی مستطیل بسته به نوع شکست تعیین میشود. اگر شکست به سمت بالا باشد، حد ضرر را میتوان در نزدیکی ضلع بالایی مستطیل قرار داد. اگر شکست به سمت پایین اتفاق بیفتد، حد ضرر بالای ضلع پایینی مستطیل قرار میگیرد. تعیین حد ضرر مناسب کمک میکند تا ریسک معاملات کاهش یابد.

۵- آیا ترکیب الگوی مستطیل با سایر ابزارهای تحلیل تکنیکال مفید است؟

بله، ترکیب الگوی مستطیل با ابزارهایی مانند میانگینهای متحرک، خطوط روند، اندیکاتورهای حجم، و شاخصهای نوسانگر مانند RSI و MACD میتواند دقت تحلیل را افزایش دهد. بررسی این ابزارها در کنار الگوی مستطیل کمک میکند تا معاملهگران تصمیمات دقیقتر و کمریسکتری اتخاذ کنند.

سوالات متداول

الگوی مستطیل در تحلیل تکنیکال چیست؟

الگوی مستطیل یک الگوی کلاسیک ادامهدهنده در تحلیل تکنیکال است که نشاندهنده تثبیت قیمت در یک محدوده مشخص بین دو سطح حمایت و مقاومت افقی است. این الگو معمولاً زمانی شکل میگیرد که بازار در حال استراحت است و پس از شکست یکی از سطوح، روند قبلی خود را ادامه میدهد.

چگونه میتوان اعتبار الگوی مستطیل را تأیید کرد؟

برای تأیید اعتبار الگوی مستطیل، باید به حجم معاملات توجه کرد. معمولاً درون محدوده مستطیل، حجم کاهش مییابد و در زمان شکست قیمت (چه به سمت بالا و چه به سمت پایین)، حجم باید به طور قابلتوجهی افزایش یابد. همچنین استفاده از اندیکاتورهایی مانند RSI و MACD میتواند به تأیید شکست کمک کند.

معاملهگران چگونه میتوانند از الگوی مستطیل برای ورود و خروج از معاملات استفاده کنند؟

معاملهگران میتوانند در نزدیکی سطح حمایت خرید کرده و در نزدیکی مقاومت فروش انجام دهند، اما باید از حد ضرر مناسب استفاده کنند. همچنین، هنگام شکست الگو، ورود به معامله در جهت شکست (چه صعودی و چه نزولی) همراه با تأیید حجم معاملات، یک استراتژی محبوب برای معاملهگران است.

حد ضرر در الگوی مستطیل چگونه تعیین میشود؟

حد ضرر در الگوی مستطیل بسته به نوع شکست تعیین میشود. اگر شکست به سمت بالا باشد، حد ضرر را میتوان در نزدیکی ضلع بالایی مستطیل قرار داد. اگر شکست به سمت پایین اتفاق بیفتد، حد ضرر بالای ضلع پایینی مستطیل قرار میگیرد. تعیین حد ضرر مناسب کمک میکند تا ریسک معاملات کاهش یابد.

آیا ترکیب الگوی مستطیل با سایر ابزارهای تحلیل تکنیکال مفید است؟

بله، ترکیب الگوی مستطیل با ابزارهایی مانند میانگینهای متحرک، خطوط روند، اندیکاتورهای حجم، و شاخصهای نوسانگر مانند RSI و MACD میتواند دقت تحلیل را افزایش دهد. بررسی این ابزارها در کنار الگوی مستطیل کمک میکند تا معاملهگران تصمیمات دقیقتر و کمریسکتری اتخاذ کنند.