آموزش الگوی کف و سقف سه قلو در تحلیل تکنیکال

آموزش ویدیویی الگوی کف و سقف سه قلو در تحلیل تکنیکال

دکمه دانلود ویدئو پایین صفحه

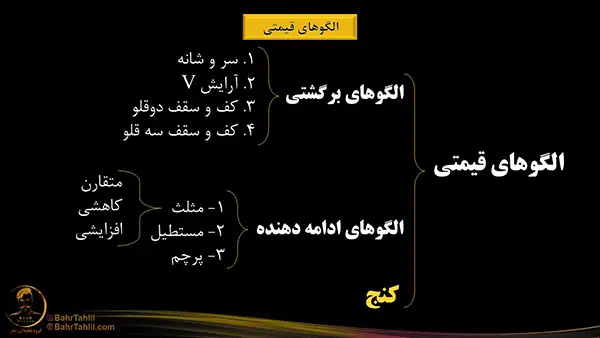

الگوی کف و سقف سه قلو یک الگوی کلاسیک (الگوی قیمتی) در تحلیل تکنیکال است که در نمودار قیمت ارزها، سهام و سایر ابزارهای مالی شناخته شده است. این الگو به صورت صعودی یا نزولی در نمودار قیمت شکل میگیرد و نشانگر تغییرات قیمتی است که میتوانند به سوددهی برای تریدرها و سرمایهگذاران منجر شود.

الگوهای کلاسیک (الگوهای قیمتی) شامل ۲ دسته هستند. الگوهای برگشتی و الگوهای ادامه دهنده. الگوهای برگشتی خود شامل ۴ دسته هستند که ما در این مقاله به بررسی دسته آخر یعنی کف و سقف سه قلو میپردازیم.

الگوی کف و سقف سه قلو چیست؟

الگوی کف و سقف سه قلو نشان دهنده روند قیمت است و به عنوان یک الگوی ادامهای در نظر گرفته میشود. الگوی سه قلو تشکیل شده است توسط دو کف یا سقف و یک قله یا وسط بین آنها. الگوی صعودی سه قلو زمانی شکل میگیرد که قمت ابتدا افزایش مییابد و سپس با کاهشی کوتاه به کف قبلی برمیگردد، سپس مجدداً رشد میکند. این چرخه سه بار تکرار میشود.

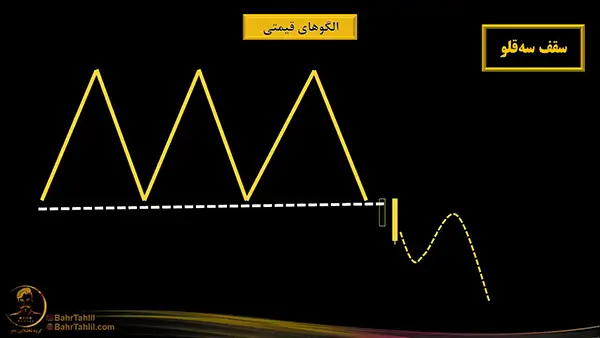

الگوی نزولی سه قلو، به همان شکلی که در الگوی صعودی قابل مشاهده است، تشکیل میشود. قیمت ابتدا کاهش مییابد و به کف قبلی رسیده، سپس مجدداً کاهش میکند و قمت را شکست میدهد. این سیکل نیز سه بار تکرار میشود، با هر بار رسیدن به کفی کمتر و نشان دادن یک روند نزولی.

الگوی کف و سقف سه قلو برای تریدرها و سرمایهگذاران میتواند به عنوان یک نقطه ورود یا خروج احتمالی استفاده شود. به عنوان مثال، در الگوی صعودی سه قلو، وقتی قیمت بر روی قمت ثالث نشانهای برای افزایش قیمت و استمرار روند صعودی است. در الگوی نزولی سه قلو نیز، وقتی قیمت بر روی کف ثالث شکست داده میشود، این نشان دهنده افزایش احتمال برگشت قیمت به طرف بازار صعودی است.

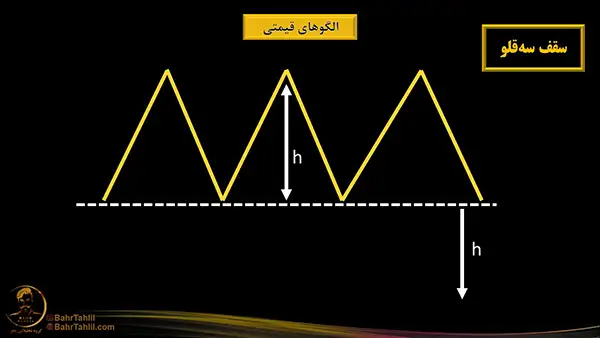

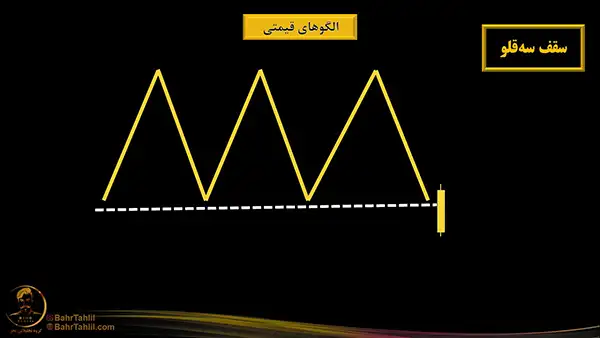

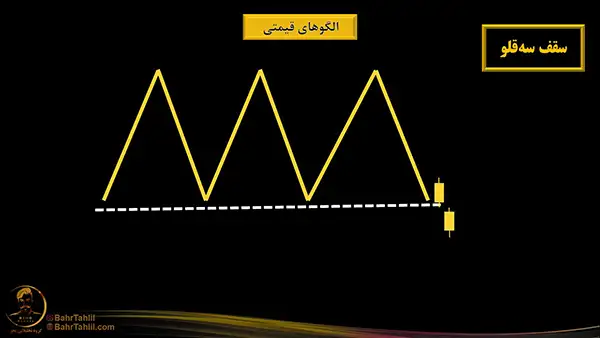

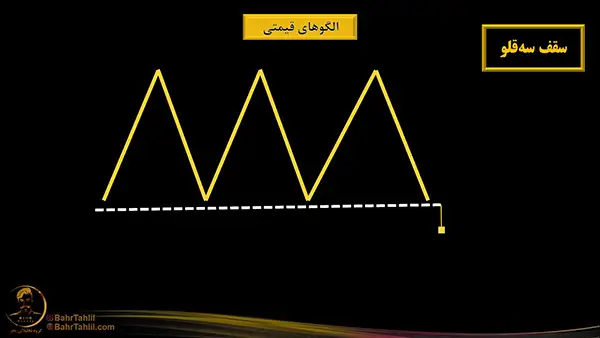

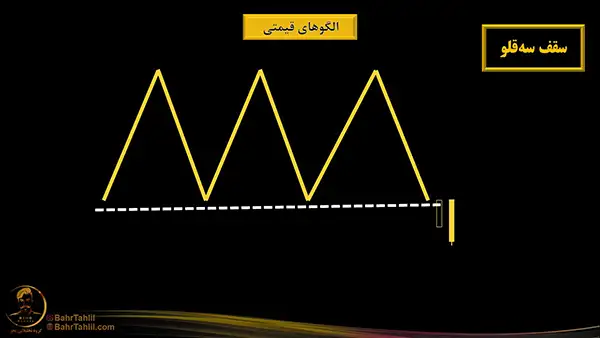

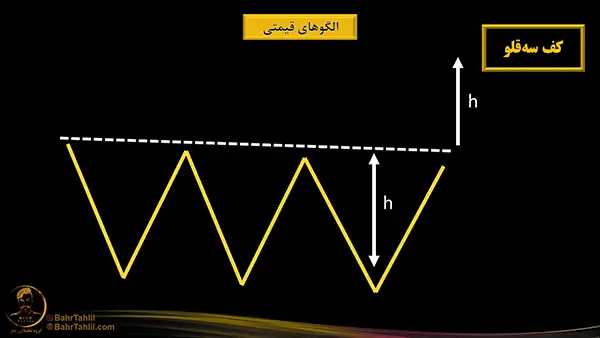

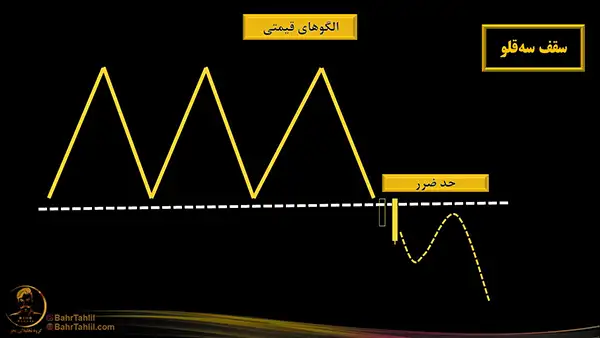

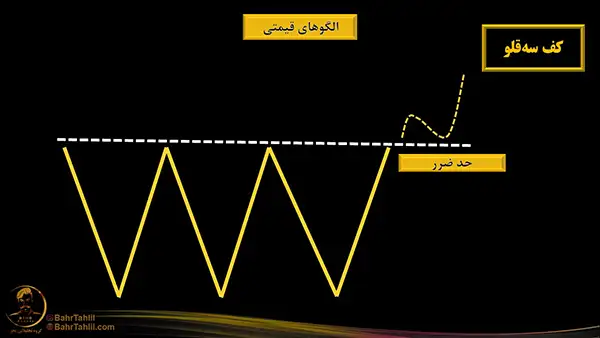

در الگوی کف و سقف سه قلو که شکل آن را هم مشاهده میکنید، به این صورت است که اگر نمودار از پایین شکسته بشود (یعنی با یک کندل پرقدرت مارابوزو شکسته شود)، به اندازه h ریزش میکند. بعد از شکستن، یک پولبک میزند و ما آنجا وارد معامله میشویم.

کندل مارابوزو در الگوی کف و سقف سه قلو

ممکن است یک کندل لانگ دی بزند

ممکن است ۲ کندل بزند که یکی از کندلهای نزولی ، کاملا زیر خط گردن باشد.

ممکن است کندل پینبار بزند.

ممکن است کندل اینگالفینگ بزند.

حالا وقتی که کندل تشکیل شد و بعد به آن یک پولبک زده شد، اینجاست که ما وارد میشویم.

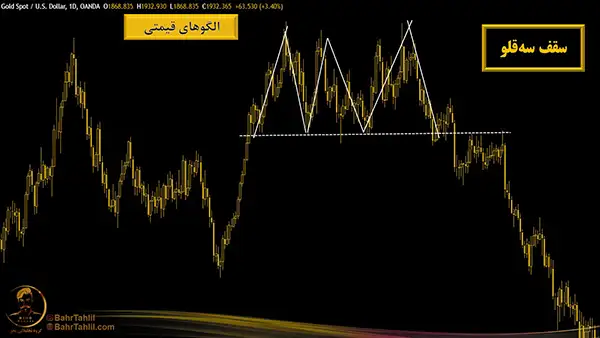

در مثال زیر، نمودار طلا به دلار را مشاهده میکنید. در این نمودار یک الگوی سقف سه قلو شکل گرفته است. همانطور که میبینید، نمودار بعد از شکست اول پولبک زده و بعد از آن به شدت ریخته است.

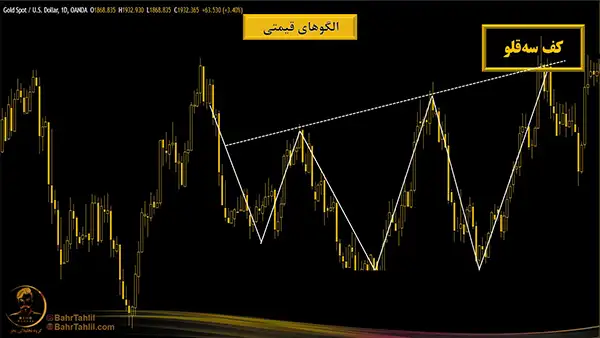

شکل الگوی کف سه قلو هم به شکل زیر میباشد.

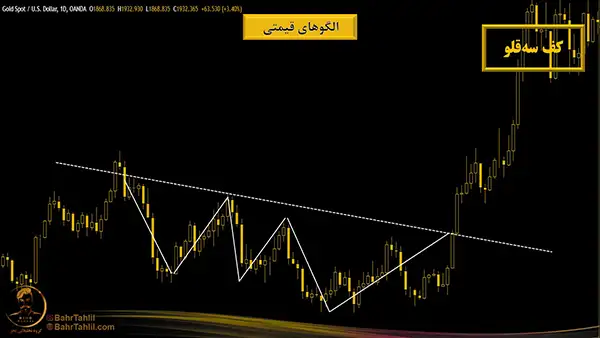

مثال زیر نشان دهنده نمودار دلار به طلا میباشد. اینجا یک الگوی کف سه قلو شکل گرفته و نمودار بیش از h هم رشد کرده است.

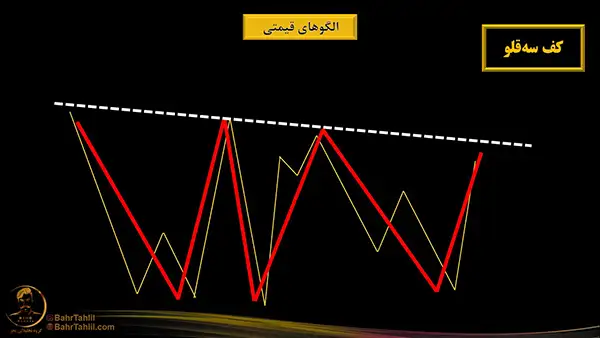

نمودارها به صورت امواج حرکت میکنند (امواج الیوت). ما نباید توقع داشته باشیم که دقیقا به شکل سهتا قله یا دره حرکت کند.

در مثال زیر نمودار طلا به دلار را میبینید. در اینجا هم این الگو شکل گرفته است.

مثال بعدی نیز نمودار طلا به دلار است. در اینجا با اینکه سه قله تشکیل شده است اما چون کندل قویای در آن نمیبینیم، الگوی ما کامل تشکیل نشده است.

انواع الگوی کف و سقف سه قلو

الگوی کف و سقف سه قلو، با توجه به روند قیمت و نمودارهای تحلیلی، در چندین نوع مختلف قابل شناسایی است. در ادامه به برخی از انواع معمول الگوی کف و سقف سه قلو میپردازیم:

۱- الگوی صعودی سه قلو: در این الگو، قیمت ابتدا افزایش مییابد و به کف قبلی میرسد. سپس دوباره رشد میکند و میشکند. این سیکل ۳ بار تکرار میشود. این الگو معمولاً نشان دهنده ادامه روند صعودی قیمت است و میتواند به عنوان نقطه ورود به بازار در نظر گرفته شود.

۲- الگوی نزولی سه قلو: در این الگو، قیمت به طرف پایین کاهش مییابد و به یک سقف قبلی میرسد. سپس دوباره کاهش مییابد و کف را شکست میدهد. این سیکل نیز سه بار تکرار میشود. الگوی نزولی سه قلو معمولاً نشان دهنده ادامه روند نزولی قیمت است و میتواند به عنوان نقطه ورود یا خروج از بازار در نظر گرفته شود.

۳- الگوی معکوس سه قلو: این الگو متفاوت از ۲ الگوی قبلی است. در الگوی معکوس سه قلو، ابتدا قیمت کاهش مییابد و به کف قبلی میرسد. سپس دوباره افزایش مییابد و سقف را شکست میدهد. این سیکل نیز سه بار تکرار میشود. الگوی معکوس سه قلو معمولاً نشان دهنده تغییر روند قیمت از نزولی به صعودی یا برعکس است و در نشانگرهای تحلیلی برای معکوس شدن روند قیمت مورد استفاده قرار میگیرد.

۴- الگوی جعلی سه قلو: این یک الگوی غیرمعمول است که به اشتباه از طریق تغییر موقت قیمت شکل میگیرد. در الگوی جعلی سه قلو، ابتدا یک روند صعودی یا نزولی شکل میگیرد و به سه قمت میرسد. اما در زمان شکل گیری الگو، قیمت به طور غیرمنتظره به سمت معکوس تغییر میکند و الگو به طور کامل شکل نمیپذیرد.

بررسی و تشخیص انواع الگوهای کف و سقف سه قلو در نمودارهای قیمتی میتواند به تریدرها و سرمایهگذاران کمک کند تا روند قیمت را تحلیل و تصمیمات مناسبی درباره ورود و خروج از بازار اتخاذ کنند. به هر حال، همانند هر الگوی تحلیلی دیگر، تاییدیههای بیشتر و استفاده از تحلیل همزمان با ابزارهای دیگر توصیه میشود تا در تصمیمگیری بهتری کمک کند.

حد ضرر در الگوی کف و سقف سه قلو

حد ضرر الگوی کف و سقف سه قلو یکی از مفاهیم مهم در تجارت و سرمایهگذاری است و به تریدرها کمک میکند تا خسارت خود را در صورتی کاهش دهند که قیمت به شکل غیرمنتظره تغییر کند و الگوی مورد انتظار شکل نگیرد. ضرر در این الگو به دلیل بروز تغییرات قیمت در جهتی که به نظر نمیرسد و زمانی که تریدران انتظار داشته باشند، به وجود میآید.

به منظور مقابله با این حالت، تریدرها معمولاً از استراتژی حد ضرر استفاده میکنند. این استراتژی، در صورتی که قیمت با الگوی کف و سقف سه قلو در جهت معکوسی تغییر کند، به طور خودکار موقعیت را میبندد و خسارت را کاهش میدهد. به عبارت دیگر، حد ضرر در واقع حداکثر ضرر قابل قبول است که تریدر تمایل دارد در یک معامله تحمل کند.

برای تعیین حد ضرر الگوی کف و سقف سه قلو، تریدرها باید به دقت نقاط کف و سقف را تعیین کنند. این نقاط به عنوان محدودهای از قیمت استفاده میشوند که اگر قیمت آن را شکست، الگوی مورد انتظار شکل نخواهد گرفت و از طریق حد ضرر موقعیت بسته میشود.

حد ضرر الگوی سقف سه قلو، بالای خط گردن آن میباشد. نمودار بعد از اینکه پولبک زد و از خط گردن بالاتر رفت، حد ضرر شما فعال میشود و باید از نمودار خارج شوید.

در الگوی کف سه قلو، حد ضرر پایین خط گردن است. وقتی نمودار پولبک زد و از خط گردن پایینتر آمد، شما باید از معامله خارج شوید.

استفاده از حد ضرر الگوی کف و سقف سه قلو میتواند به تریدرها کمک کند تا خسارت خود را کاهش داده و ریسک را مدیریت کنند. با استفاده از این استراتژی، تریدران میتوانند سطح سوددهی خود را افزایش داده و در معاملات بیشتر موفق باشند. البته، همچنان توصیه میشود که قبل از انجام هر معامله، تحلیل دقیق و شناخت دقیق از الگوها و شرایط بازار انجام شود تا تصمیمگیری بهتری انجام شود و استراتژی مناسبی اتخاذ شود.

جمع بندی

الگوی کف و سقف سه قلو یکی از الگوهای مهم و شناخته شده در تحلیل تکنیکال است که به تریدرها و سرمایهگذاران کمک میکند تا روند قیمت را تشخیص داده و از آن بهرهبرداری کنند. با استفاده صحیح از این الگو، میتوان به سوددهی در بازارهای مالی دست یافت.

سوالات متداول

الگوی سقف سهقلو (Triple Top) چیست؟

الگوی سقف سهقلو یک الگوی بازگشتی نزولی در تحلیل تکنیکال است که پس از یک روند صعودی شکل میگیرد و نشاندهنده احتمال پایان روند و شروع ریزش قیمت است.

الگوی Triple Top چه زمانی اعتبار دارد؟

زمانی معتبر است که قیمت سه بار به یک محدوده مقاومتی برخورد کند و نتواند آن را بشکند، سپس خط گردن (Neckline) به سمت پایین شکسته شود.

تفاوت الگوی سقف دوقلو و سقف سهقلو چیست؟ود دارد؟

الگوی سقف سهقلو نسبت به سقف دوقلو قدرت بازگشتی بیشتری دارد، چون شکست مقاومت در سه تلاش ناموفق رخ داده و فشار فروش قویتر است.

خط گردن (Neckline) در الگوی سقف سهقلو چیست؟

خط گردن سطح حمایتی بین سقفهاست که شکست آن سیگنال ورود به معامله فروش یا خروج از خرید محسوب میشود.

هدف قیمتی (Take Profit) در الگوی سقف سهقلو چگونه محاسبه میشود؟

هدف قیمتی برابر است با فاصله بین سقفها تا خط گردن که از محل شکست به سمت پایین اندازهگیری میشود.

آیا الگوی Triple Top در همه بازارها کاربرد دارد؟

بله، این الگو در بورس، فارکس، ارز دیجیتال و حتی کریپتوهای کمحجم قابل استفاده است، اما اعتبار آن در تایمفریمهای بالاتر بیشتر است.