آموزش امواج الیوت در تحلیل تکنیکال + استراتژی ترید با امواج الیوت

آموزش ویدیویی امواج الیوت در تحلیل تکنیکال

دکمه دانلود ویدئو پایین صفحه

امواج الیوت در تحلیل تکنیکال یک نظریه است که بر اساس آن، بازارهای مالی در قالب الگوهای موجی تکراری حرکت میکنند. این نظریه توسط رالف نلسون الیوت پس از مشاهده و شناسایی الگوهای موج فرکتال تکرار شونده ایجاد شد. امواج الیوت را میتوان در حرکات قیمت سهام و در رفتار مصرف کننده شناسایی کرد. این نظریه مفاهیمی از روانشناسی، ریاضیات و طبیعت را به تحلیل بازار اعمال میکند.

امواج الیوت چیست؟

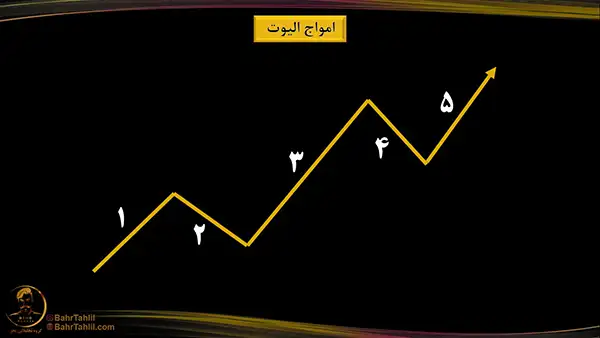

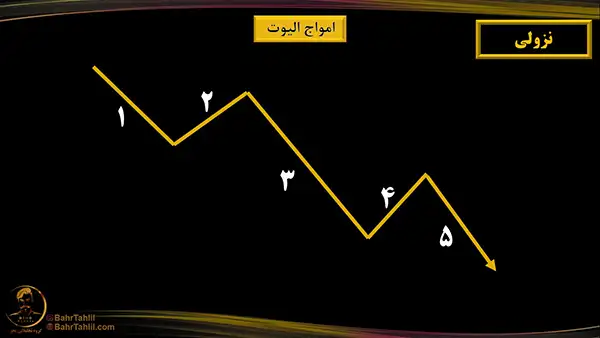

یکی از نظریههای مهم و معروف در تحلیل تکنیکال، نظریه امواج الیوت است. این نظریه بر اساس آن است که بازارهای مالی در قالب الگوهای موجی تکراری حرکت میکنند که از ترکیب امواج انگیزشی و اصلاحی تشکیل شدهاند. این الگوها در مقیاسهای مختلف زمانی و قیمتی قابل مشاهده هستند و به صورت فرکتالی هستند. به این معنی که هر موج بزرگ، از چندین موج کوچکتر تشکیل شده است و هر موج کوچک، از چندین موج کوچکتر. امواج الیوت برخلاف فکر همگان، از یک الگوی خاص پیروی میکنند که به شکل زیر است. این امواج از ۵ موج تشکیل شده میشوند. به امواج ۲ و ۴ اصلاحی و به امواج ۳ و ۴ و ۵ امواج جنبشی یا انگیزشی میگوییم.

انواع امواج الیوت

به طور کلی، امواج الیوت را میتوان به دو دسته اصلی تقسیم کرد: امواج انگیزشی و امواج اصلاحی. امواج انگیزشی نشاندهنده روند اصلی بازار هستند و امواج اصلاحی نشاندهنده روند فرعی بازار هستند. امواج انگیزشی معمولا در جهت روند بلند مدت حرکت میکنند و امواج اصلاحی معمولا در جهت مخالف روند بلند مدت حرکت میکنند. امواج انگیزشی و اصلاحی به صورت متناوب در بازار رخ میدهند و باعث میشوند که بازار در قالب الگوهای موجی تکرار شونده حرکت کند.

امواج انگیزشی آن دسته از امواج هستند که در جهت روند اصلی بازار حرکت میکنند و از پنج زیر موج تشکیل شدهاند. این امواج به صورت ۱-۲-۳-۴-۵ برچسبگذاری میشوند. از این پنج زیر موج، سه زیر موج (۱، ۳ و ۵) خود امواج انگیزشی هستند و دو زیر موج (۲ و ۴) خود امواج اصلاحی هستند. به عبارت دیگر، هر موج انگیزشی از سه موج انگیزشی کوچکتر و دو موج اصلاحی کوچکتر تشکیل شده است. این الگو را میتوان در شکل زیر مشاهده کرد.

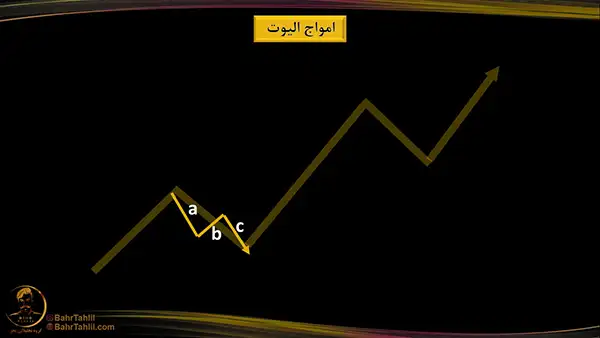

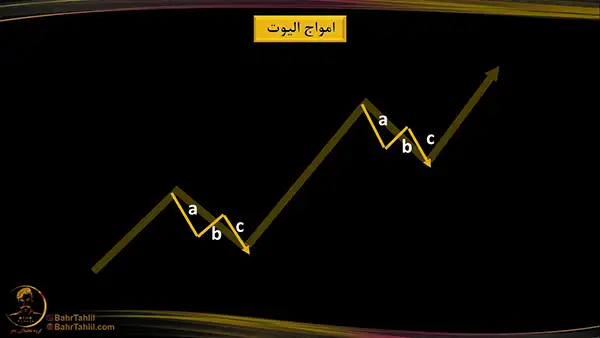

امواج اصلاحی معمولا از سه زیر موج تشکیل شدهاند که به صورت A، B و C برچسبگذاری میشوند. این زیر موجها به گونهای حرکت میکنند که زیر موجهای A و C در جهت مخالف روند اصلی بازار هستند و زیر موج B در جهت روند اصلی بازار است. زیر موجهای A و C خود از پنج یا سه زیر موج انگیزشی تشکیل شدهاند و زیر موج B خود از سه زیر موج اصلاحی تشکیل شدهاست.

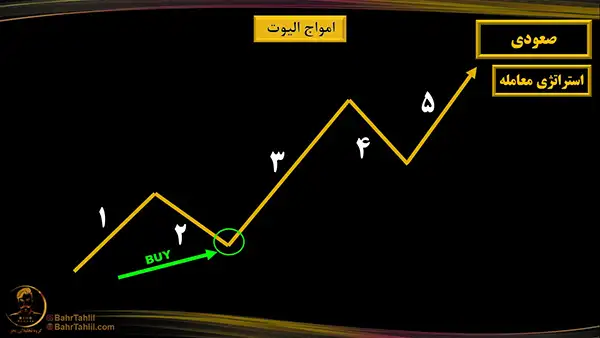

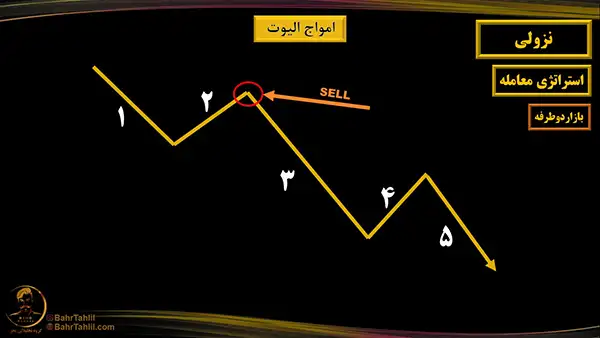

استراتژی معامله با امواج الیوت

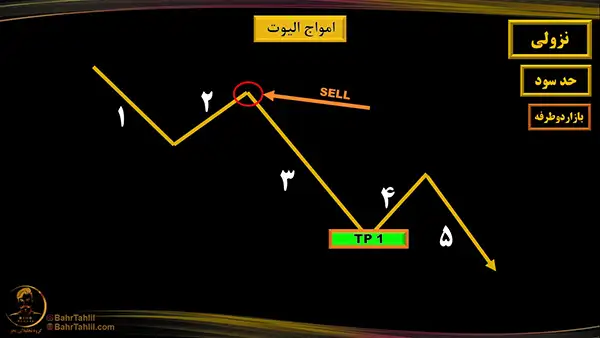

در امواج الیوت، موج ۳ از همه زورش بیشتر است، موج ۵ از همه ضعیفتر است و موج ۱ روند را تغییر میدهد. در روند صعودی، بهترین زمان معامله، ابتدای موج ۳ یا انتهای موج ۲ است. در روند نزولی هم به همین شکل است.

استراتژی معامله با امواج الیوت در نمودار نزولی در بازار دوطرفه

اصول الیوت

امواج الیوت، چند قانون دارد که باید آنها را بدانیم:

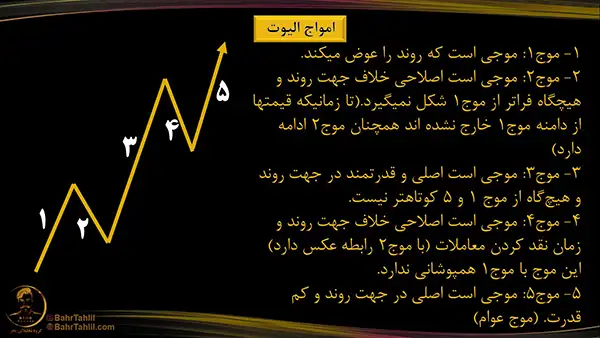

۱- موج ۱ موجی است که روند را تغییر میدهد.

۲-. موج ۲ موجی است اصلاحی که خلاف جهت روند شکل نمیگیرد و فراتر از موج یک شکل نمیگیرد.

۳-. موج ۳ موجی است اصلی و قدرتمند، در جهت روند، که اصولا از همه بلندتر است.

۴-. موج ۴ موجی است اصلاحی خلاف جهت روند و زمان نقد کردن معاملات با موج ۲ رابطه عکس دارد.

۵- موج ۵ موجی است اصلی در جهت روند و کم قدرت.

امواج اصلی ما، خودشان از ۵ موج تشکیل شدهاند.

اما امواج اصلاحی از سه زیر موج تشکیل شدهاند.

و باقی امواج از ۵ ریز موج.

یک نمونه امواج الیوت در بازار بورس در مثال زیر مشاهده میکنیم.

در این مثال هم امواج الیوت را در بازار طلا مشاهده مینماییم.

حد سود امواج الیوت

حد سود یا Take Profit یکی از مفاهیم مهم در معاملات بازارهای مالی است که به معاملهگران کمک میکند تا سود خود را در زمان مناسب از بازار بگیرند. حد سود معمولاً بر اساس تحلیل تکنیکال و استراتژی معاملاتی تعیین میشود و میتواند به صورت ثابت یا متغیر باشد. در این مقاله، ما به بررسی نحوه تعیین حد سود با استفاده از نظریه امواج الیوت میپردازیم.

نظریه امواج الیوت یک نظریه پیچیده و چندبعدی است که نیاز به تمرین و تجربه زیاد برای فهم و استفاده از آن دارد. این نظریه بر اساس این فرضیه استوار است که بازارهای مالی در قالب الگوهای موجی تکرار شونده حرکت میکنند که از ترکیب امواج انگیزشی و اصلاحی تشکیل شدهاند. امواج انگیزشی نشاندهنده روند اصلی بازار هستند و امواج اصلاحی نشاندهنده روند فرعی بازار هستند.

امواج انگیزشی و اصلاحی هر کدام از چندین زیر موج تشکیل شدهاند که خود از امواج انگیزشی و اصلاحی تشکیل شدهاند. این زیر موجها را میتوان با استفاده از حروف الفبا و اعداد عربی و رومی برچسبگذاری کرد.

برای تعیین حد سود با استفاده از نظریه امواج الیوت، معاملهگران باید ابتدا روند بازار را شناسایی کنند و سپس الگوهای موجی را در نمودار قیمت رسم کنند. برای این کار، معاملهگران میتوانند از ابزارهای مختلفی مانند خطوط روند، نسبتهای فیبوناچی، الگوهای هندسی و غیره استفاده کنند. بعد از آن، معاملهگران باید نقاط ورود و خروج خود را بر اساس اندازه و زمان امواج الیوت مشخص کنند.

البته باید توجه داشت که نظریه امواج الیوت یک نظریه غیرقطعی و غیرقابل اثبات است و ممکن است با انتقاد و اختلاف نظر مواجه شود. برای همین، معاملهگران باید همیشه از ابزارهای دیگری مانند حد ضرر یا Stop Loss برای محافظت از سرمایه خود استفاده کنند و نباید به نظریه امواج الیوت به عنوان یک روش انحصاری و کامل اعتماد کنند. نظریه امواج الیوت یک نظریه جامع و کامل است که میتواند با سایر نظریهها و ابزارهای تحلیل تکنیکال ترکیب شود و به معاملهگران یک دیدگاه عمیق و جامع از بازار ارائه دهد.

حد ضررامواج الیوت

حد ضرر یا Stop Loss یکی از مفاهیم مهم در معاملات بازارهای مالی است که به معاملهگران کمک میکند تا ضرر خود را در حد مطلوب محدود کنند. حد ضرر معمولاً بر اساس تحلیل تکنیکال و استراتژی معاملاتی تعیین میشود و میتواند به صورت ثابت یا متغیر باشد. در این مقاله، ما به بررسی نحوه تعیین حد ضرر با استفاده از نظریه امواج الیوت میپردازیم.

برای تعیین حد ضرر با استفاده از نظریه امواج الیوت، معاملهگران باید ابتدا روند بازار را شناسایی کنند و سپس الگوهای موجی را در نمودار قیمت رسم کنند. برای این کار، معاملهگران میتوانند از ابزارهای مختلفی مانند خطوط روند، نسبتهای فیبوناچی، الگوهای هندسی و غیره استفاده کنند. بعد از آن، معاملهگران باید نقاط ورود و خروج خود را بر اساس اندازه و زمان امواج الیوت مشخص کنند. در روند صعودی، حد ضرر را زیر موج یک قرار میدهیم و در روند نزولی، حد ضرر را بالای موج یک قرار میدهند.

البته باید توجه داشت که نظریه امواج الیوت یک نظریه غیرقطعی و غیرقابل اثبات است و ممکن است با انتقاد و اختلاف نظر مواجه شود. برای همین، معاملهگران باید همیشه از ابزارهای دیگری مانند حد سود یا Take Profit برای امنیت سرمایه خود استفاده کنند و نباید به نظریه امواج الیوت به عنوان یک روش انحصاری و کامل اعتماد کنند. نظریه امواج الیوت یک نظریه جامع و کامل است که میتواند با سایر نظریهها و ابزارهای تحلیل تکنیکال ترکیب شود و به معاملهگران یک دیدگاه عمیق و جامع از بازار ارائه دهد.

کاربردهای عملی امواج الیوت در تحلیل تکنیکال

یکی از مزایای اصلی نظریه امواج الیوت، توانایی پیشبینی دقیق حرکتهای بازار در بلندمدت و کوتاهمدت است. تحلیلگران تکنیکال از این نظریه برای شناسایی نقاط ورود و خروج بازار استفاده میکنند. با شناسایی امواج انگیزشی و اصلاحی در بازار، آنها میتوانند سیگنالهایی دقیق و به موقع برای تصمیمگیری در خرید یا فروش داراییها دریافت کنند. استفاده از امواج الیوت به ویژه در ترکیب با ابزارهایی مانند اندیکاتورهای فنی، خطوط حمایت و مقاومت و فیبوناچی، میتواند دقت تحلیلها را به طور چشمگیری افزایش دهد.

محدودیتهای نظریه امواج الیوت

اگرچه امواج الیوت یک ابزار قدرتمند برای تحلیل تکنیکال است، اما به دلیل ماهیت پیچیده و فرکتالی این نظریه، بسیاری از معاملهگران و تحلیلگران به سختی قادر به شناسایی و تفسیر دقیق امواج هستند. از آنجا که امواج الیوت بر اساس تفسیر شخصی تحلیلگر بنا شده است، ممکن است تحلیلها در موقعیتهای مختلف متفاوت باشند و در نتیجه منجر به نتایج متناقض شوند. این محدودیتها میتواند باعث ایجاد عدم قطعیت در پیشبینیها و تحلیلهای بازار شود و نیاز به دقت و تجربه زیادی در استفاده از این نظریه را به وجود آورد.

ترکیب امواج الیوت با سایر روشهای تحلیل تکنیکال

یکی از روشهای مؤثر برای بهبود دقت تحلیلهای تکنیکال، ترکیب امواج الیوت با سایر ابزارها و روشها است. برای مثال، استفاده از تحلیل بنیادی و بررسی اخبار اقتصادی میتواند به تحلیلگران کمک کند تا بهتر و سریعتر روندهای کلی بازار را شناسایی کنند. همچنین ترکیب امواج الیوت با اندیکاتورهای معروف مانند RSI (اندیکاتور قدرت نسبی) و MACD (همگرایی/واگرایی میانگین متحرک) میتواند سیگنالهای تجاری موثرتری ایجاد کرده و ریسک معاملات را کاهش دهد.

جمع بندی

نظریه امواج الیوت یک نظریه پیچیده و چندبعدی است که نیاز به تمرین و تجربه زیاد برای فهم و استفاده از آن دارد. این نظریه به دلیل اینکه بر اساس تفسیر شخصی و قضاوت تحلیلگر تکنیکال استوار است، ممکن است با انتقاد و اختلاف نظر مواجه شود. این نظریه همچنین به دلیل اینکه بر اساس فرضیات غیرقطعی و غیرقابل اثبات است، ممکن است با شک و تردید مواجه شود. با این حال، این نظریه یکی از مهمترین و معروفترین نظریههای در تحلیل تکنیکال است که بسیاری از تحلیلگران و سرمایهگذاران از آن برای تحلیل و پیشبینی بازارهای مالی استفاده میکنند. این نظریه یک نظریه جامع و کامل است که میتواند با سایر نظریهها و ابزارهای تحلیل تکنیکال ترکیب شود و به تحلیلگر تکنیکال یک دیدگاه عمیق و جامع از بازار ارائه دهد.

سوالات متداول

امواج الیوت در تحلیل تکنیکال به چه معناست؟

امواج الیوت در تحلیل تکنیکال یک نظریه است که میگوید بازارهای مالی در قالب الگوهای موجی تکراری حرکت میکنند. این الگوها به دو نوع اصلی تقسیم میشوند: امواج انگیزشی که روند اصلی بازار را نشان میدهند و امواج اصلاحی که حرکتهای معکوس به روند اصلی را مشخص میکنند. این امواج به صورت فرکتالی عمل میکنند، به این معنا که هر موج بزرگ، از چندین موج کوچکتر تشکیل شده است.

چگونه میتوان امواج الیوت را در نمودار شناسایی کرد؟

شناسایی امواج الیوت در نمودارهای قیمتی نیاز به دقت و تجربه دارد. ابتدا باید روند کلی بازار را تشخیص دهید و سپس به دنبال الگوهای ۵ موجی (در امواج انگیزشی) و ۳ موجی (در امواج اصلاحی) بگردید. استفاده از ابزارهایی مانند خطوط روند و نسبتهای فیبوناچی میتواند به تحلیلگر کمک کند تا موقعیت دقیق هر موج را شناسایی کرده و پیشبینیهای بهتری انجام دهد.

امواج انگیزشی و اصلاحی چه تفاوتی دارند؟

امواج انگیزشی در جهت روند اصلی بازار حرکت میکنند و از پنج زیرموج تشکیل میشوند (موجهای ۱، ۳، ۵ بهعنوان امواج انگیزشی و موجهای ۲ و ۴ بهعنوان امواج اصلاحی). اما امواج اصلاحی در خلاف جهت روند اصلی حرکت میکنند و معمولاً از سه زیرموج (A، B، C) تشکیل شدهاند. امواج انگیزشی به دنبال ادامه روند اصلی هستند، در حالی که امواج اصلاحی موقتاً این روند را معکوس میکنند.

چه زمانی بهترین زمان برای ورود به بازار بر اساس امواج الیوت است؟

بهترین زمان برای ورود به بازار معمولاً در ابتدای موج ۳ یا انتهای موج ۲ است. در روند صعودی، موج ۳ بهعنوان قدرتمندترین موج شناخته میشود و معمولاً بهترین نقطه برای خرید است. در روند نزولی نیز مشابه است؛ ورود در انتهای موج ۲ یا ابتدای موج ۳ میتواند سیگنالهای خرید یا فروش خوبی ایجاد کند.

آیا میتوان به طور کامل به نظریه امواج الیوت اعتماد کرد؟

اگرچه نظریه امواج الیوت یکی از ابزارهای قدرتمند در تحلیل تکنیکال است، اما باید به آن با دقت و احتیاط نگاه کرد. این نظریه بر اساس تفسیر شخصی تحلیلگر و الگوهای تکراری بازار استوار است، بنابراین نتایج میتوانند متفاوت باشند. برای کاهش ریسک، بهتر است امواج الیوت را با سایر ابزارهای تحلیل تکنیکال، مانند حد ضرر و نسبتهای فیبوناچی، ترکیب کنید.